El regreso de los créditos hipotecarios UVA activó una nueva dinámica en el mercado inmobiliario. En la Ciudad de Buenos Aires, durante el mes de mayo, se vendieron 5.600 propiedades, de las cuales 1.300 operaciones se realizaron mediante esta línea de financiamiento. Así lo informó Cecilia Boufflet en Infobae En Vivo, al detallar el impacto que genera esta herramienta en la actividad del sector.

Según la periodista, en los primeros cinco meses del año se concretaron más de 5.000 créditos hipotecarios en la Ciudad, con un promedio de más de 1.000 por mes, ritmo que se ubica en la mitad de lo registrado en 2018, cuando se alcanzó un pico de 9.000 operaciones en igual período. Esta reactivación parcial ocurre en un contexto en el que el valor de las propiedades, sobre todo las usadas, permanece estable, lo que potencia la atractividad del financiamiento frente al alquiler.

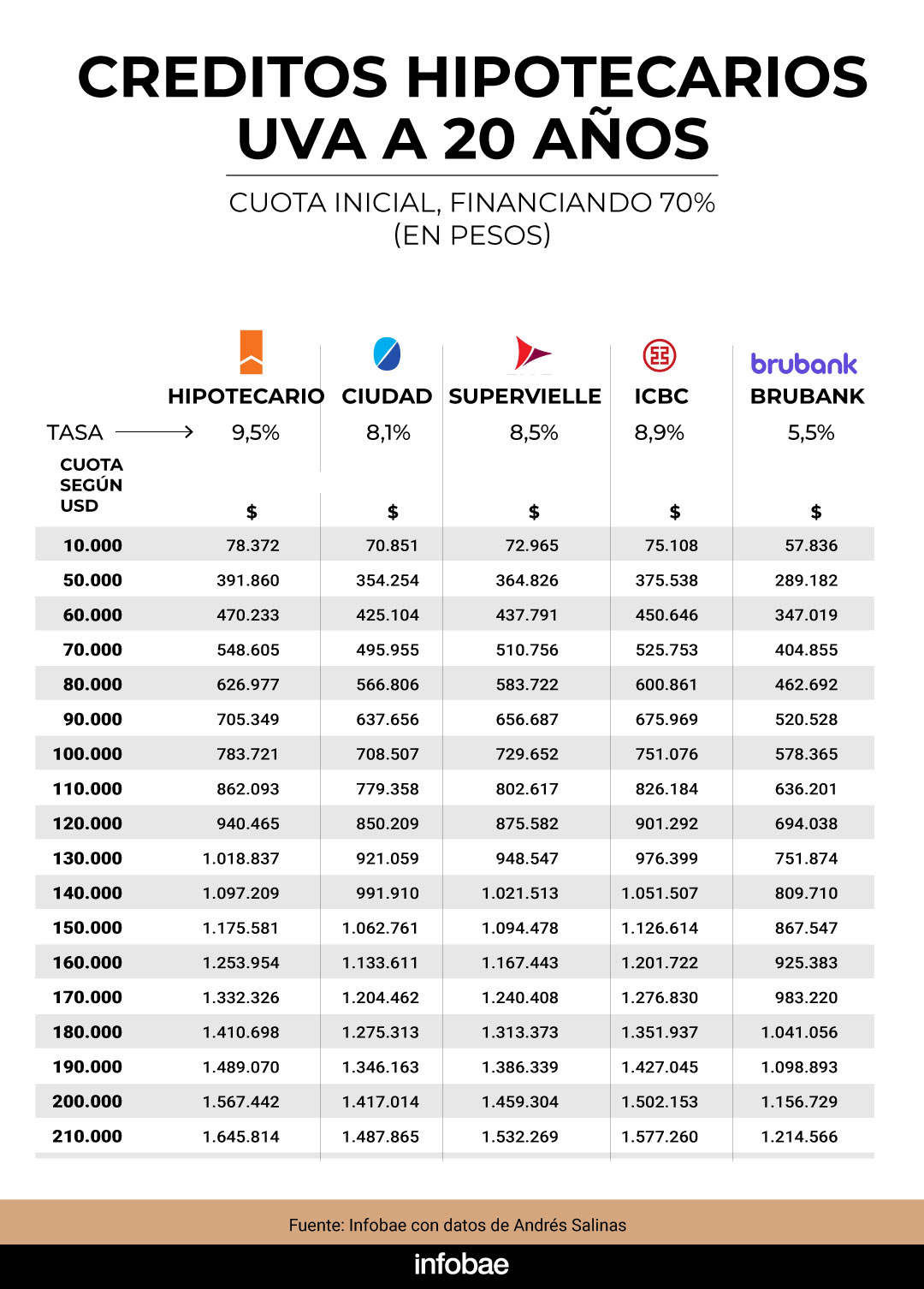

Boufflet explicó que una de las claves del esquema UVA es que la cuota inicial se asemeja al costo de un alquiler en muchas zonas del país. Según los datos relevados por el economista y docente Andrés Salinas, para adquirir una vivienda valuada en USD 100.000, los montos varían según el banco emisor del crédito.

Por ejemplo, el Banco Ciudad ofrece cuotas de aproximadamente $70.000 cada USD 10.000 solicitados, mientras que el Banco Nación y Brubank bajan ese número a $53.000 y $57.000, respectivamente. Esta diferencia se vuelve sustancial al escalar la financiación: por un crédito de USD 100.000, el ahorro mensual puede alcanzar los $200.000 entre las distintas entidades.

Sin embargo, no todos los interesados logran acceder. Boufflet detalló que para aplicar a un crédito hipotecario UVA se requiere demostrar ingresos equivalentes a cuatro veces el valor de la cuota. Ese ingreso puede surgir del salario de una sola persona o de un grupo familiar conviviente. Agregó que las entidades financieras recomiendan que la cuota no supere el 25% de los ingresos mensuales, aunque lo óptimo sería que se ubique en torno al 20% o menos, para no comprometer la capacidad de pago ante eventuales variaciones de la inflación.

En ese sentido, la periodista advirtió sobre prácticas de “engrosar artificialmente” los ingresos declarados ante el banco, por ejemplo, sumando a familiares que no aportan realmente al pago del crédito. “Si la cuota te queda muy justa y hay un desfasaje con la inflación, vas a quedar muy ahogado en algún momento”, señaló, y sugirió optar por propiedades más pequeñas o ubicadas en zonas menos cotizadas para garantizar una mayor holgura financiera.

El sistema UVA ajusta la cuota y el capital adeudado según el índice de inflación. Por ejemplo, si la tasa nominal es del 3,5%, como la que ofrece actualmente el Banco Nación, el ajuste efectivo mensual puede superar el 6% si se suma la inflación del período. Boufflet aclaró que, aunque esta tasa es baja en comparación con otras líneas de crédito, la variación mensual de la cuota no debe subestimarse, ya que afecta tanto el monto a pagar como el saldo de la deuda.

A pesar de estas características, el crédito hipotecario UVA mantiene el nivel más bajo de morosidad del sistema financiero argentino, lo cual, según la periodista, refuerza la viabilidad del producto. “Dentro de los hipotecarios, el UVA es el que muestra menor mora. Eso habla de que, en general, la gente prioriza el pago de su vivienda”, destacó.

Otro punto relevante es el contexto macroeconómico. Boufflet mencionó que actualmente no hay un boom de precios en el mercado inmobiliario, lo que contrasta con lo sucedido en 2017-2018, cuando la aparición de créditos similares provocó una suba acelerada del valor de las propiedades. En ese entonces, los compradores veían cómo el inmueble que deseaban aumentaba de precio antes de completar el trámite del crédito, situación que hoy no se repite.

El informe también destacó que la oferta de créditos hipotecarios UVA incluye a bancos tradicionales y digitales, como el caso de Burbank, que, aunque tiene una operación acotada, propone cuotas competitivas. Sin embargo, Boufflet advirtió que el acceso a estos bancos puede estar limitado por su infraestructura y volumen de operaciones.

En términos de montos, los bancos exigen que el solicitante cuente con entre el 20% y el 25% del valor de la propiedad como ahorro previo, monto que debe integrarse como parte del pago inicial. Por lo tanto, para una vivienda de USD 100.000, el comprador debe contar con al menos USD 20.000 a USD 25.000 disponibles.

Por otro lado, los compradores deben contemplar una serie de gastos adicionales asociados al proceso de escrituración y al mantenimiento del préstamo. Entre ellos, se encuentran:

- Impuesto de Sellos: entre 1,5% y 2% del valor de la propiedad, según la jurisdicción.

- Comisión bancaria y tasación: entre 0,5% y 1% del monto solicitado.

- Honorarios de escribano: alrededor del 2% del valor del inmueble.

- Impuestos y tasas registrales: aproximadamente 1,5%.

- Certificaciones e inscripciones: pueden sumar hasta un 0,5%.

Asimismo, el crédito incluye costos recurrentes:

- Seguro de vida: obligatorio, entre 0,1% y 0,2% del saldo anual.

- Seguro de incendio: mismo rango de valores que el seguro de vida.

- Impuestos municipales: variables según la ubicación del bien.

Cabe destacar que el esquema UVA implica una actualización periódica de las cuotas según la inflación, por lo que el compromiso financiero no es fijo. Por ello, es importante una planificación familiar precisa y margen de maniobra ante subas inesperadas en el índice de precios.