¿Sabías que si usas tarjeta de crédito estás pagando cada mes un cargo obligatorio extra? No hablamos de la membresía, sino del seguro de desgravamen, un cobro que te hacen cada mes solo por usar tu tarjeta de crédito, aun cuando pagues antes de tus fechas de corte, en base a lo que has consumido con el dinero plástico.

“El seguro de desgravamen es un seguro que existe para cubrir la eventualidad que un deudor de un crédito fallezca. Si yo tengo un credito hipotecario y lo contraigo a 30 años, obviamente quien me presta la plata tiene un riesgo de que yo me muera en el camino y se quede sin posiblidad de cobrar. Para eso nacen los seguros de desgravamen, que estan muy bien que existan para créditos hipotecarios”, señaló Sergio Espinosa.

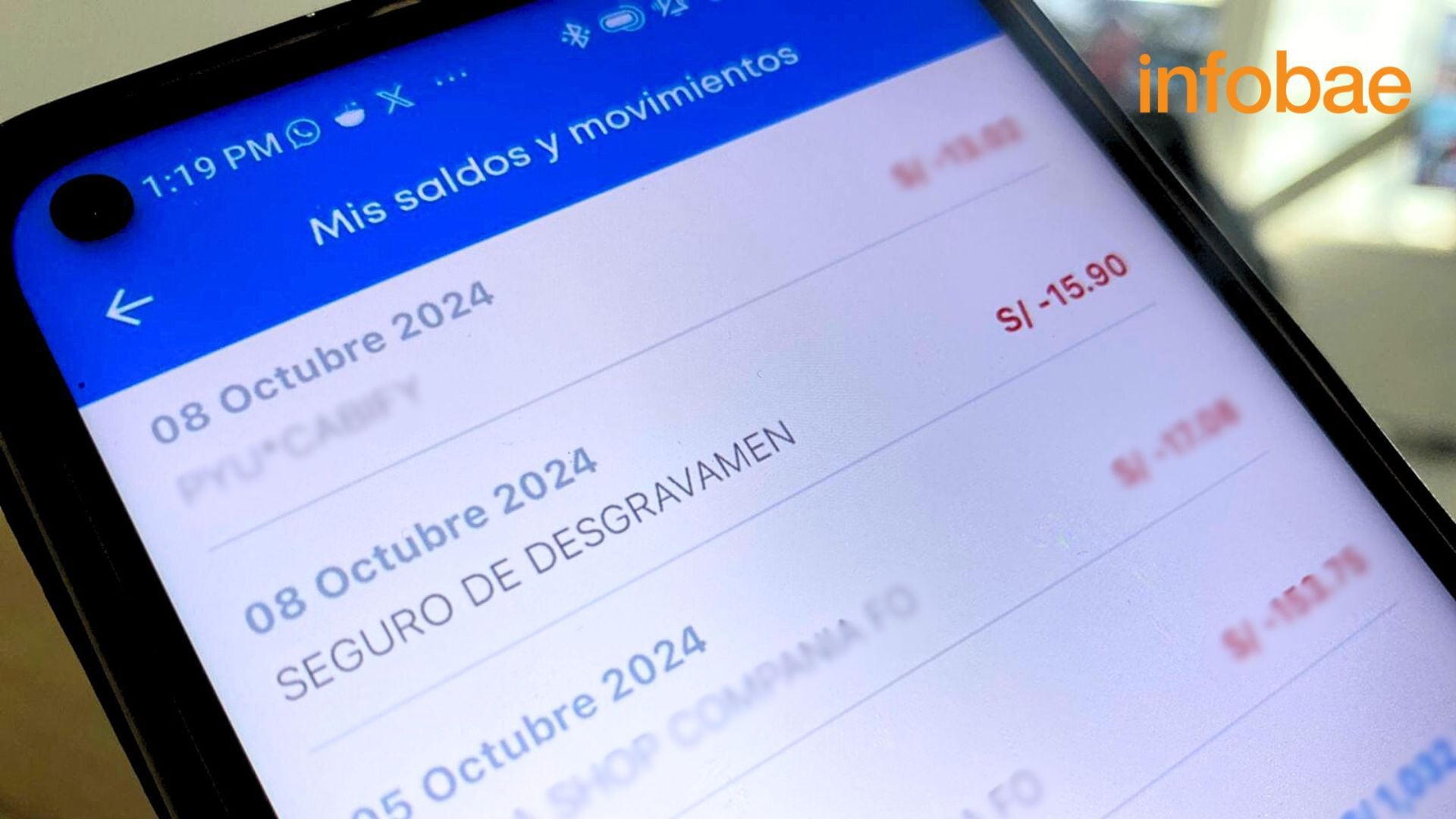

Infobae Perú revisó los porcentajes actuales de los seguros de desgravamen de las tarjetas de créditos más usadas en el país, para saber de cuánto de pago se ahorrarían los clientes a partir de la aprobación de una medida de la SBS que busca eliminarlo su ‘obligatoriedad’.

Las tasas por seguro de desgravamen

El seguro de desgravamen cubre el pago de la deuda contraída con una entidad del sistema financiero, en caso de fallecimiento o invalidez total y permanente (así también los herederos del asegurado se verán liberados de la obligación de pago del crédito).

“El costo del seguro (prima) se calcula de manera proporcional al saldo pendiente de pago (saldo insoluto) del crédito. En créditos revolventes, como una tarjeta de crédito, el monto a cobrar debe ser proporcional al promedio del saldo deudor diario del periodo de facturación”, señala la SBS.

Así, Infobae Perú pudo corroborar que estas son las tasas de lo que cobran los principales bancos y entidades financieras en sus tarjetas de crédito.

- BCP: Para sus tarjetas el seguro es de 0,285%, que se “aplica sobre el saldo deudor promedio diario (suma de los saldos deudores diarios de tu ciclo de facturación, dividido entre la cantidad de días del ciclo)”. Tiene un tope máximo de S/20,0.

- BBVA: seguro de desgravamen de 0,256% y 0,34%. Tope máximo de S/20,0

- Interbank: desgravamen de 0,39%. Tope máximo de S/20,0

- Scotiabank: desgravamen de 0,35%. Tope máximo de S/20,0

- Tarjeta Oh!: desgravamen de 3,29%. Tope máximo S/15,90

- Tarjeta Ripley: desgravamen de 3,50%. Tope máximo de S/15,90

- Tarjeta Cencosud: desgravamen de 5,99%. Tope máximo de S/13,90

- Tarjeta CMR: desgravamen de 3,29%. Tope máximo de S/13,90

Así, si es que el primer día del mes consumes, por ejemplo, S/1.000 de tu tarjeta de crédito BCP y este saldo se mantiene constante durante tu ciclo de facturación, aun cuando pagues a tiempo este monto, se te cobrará S/2,56. Sin embargo, con otras tarjetas, que cobran 3,29% pagarías hasta el S/15,90 (el cálculo sería de S/32,9, pero te cobrarán menos por el tope máximo).

SBS buscará eliminar el cobro obligatorio

Sin embargo, estos cobros obligatorios a tus consumos con tarjeta de crédito podrían tener los días contados, dado que la Superintendencia de Banca, Seguros y AFP (SBS) ha prepublicado una resolución que buscará eliminar esta ‘obligatoriedad’ en tarjetas de créditos, así como en préstamos personales, pero las mantendrá para los créditos hipotecarios.

Tal como lo definió el superintendente, Sergio Espinosa, este es “un problema que esta generando un malestar en el consumidor de servicios financieros” y podría llegar a su fin con un nueva norma de la misma SBS. Actualmente, para evitar pagar este ‘seguro’, lo que los usuarios pueden hacer es abonar el monto que se acaba de gastar con la tarjeta de crédito, para que no se siga contando como parte del cálculo del promedio mensual de la deuda.