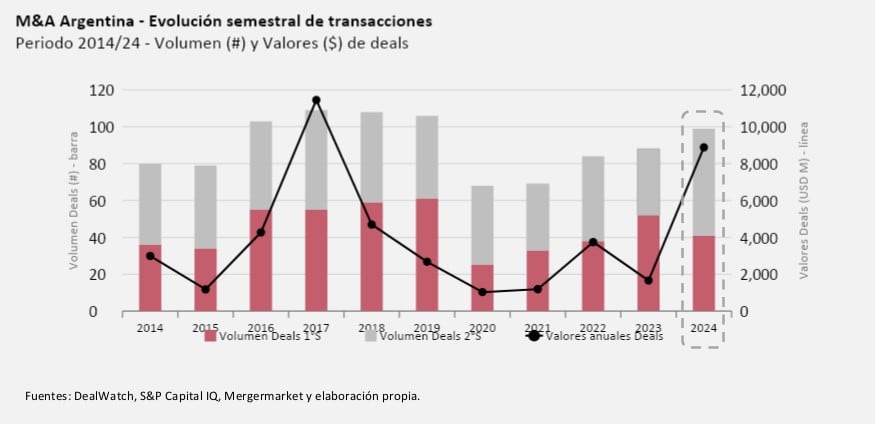

El mercado de fusiones y adquisiciones se recupera en la Argentina. El segmento cerró el 2024 con el mayor número de acuerdos desde 2019, y el mayor monto operado desde 2017: durante el año se registraron 99 transacciones por una suma de al menos US$8900 millones.

Así lo exhibió el estudio de M&A Argentina, realizado por la consultora PwC. “Este mayor flujo de transacciones fue impulsado por el proceso de normalización económica y políticas promercado que viene implementado el Gobierno nacional, junto al repunte del nivel de actividad, haciendo que las expectativas sean muy positivas para 2025″, aseguraron desde la firma mediante un comunicado.

De acuerdo con el reporte, los compradores locales ganaron mayor protagonismo durante el año. Es que, en periodos de transición y recuperación, el inversor local suele ser el más activo, en tanto lee y anticipa mejor los ciclos económicos. Eduardo Elsztain (IRSA), Luis Perez Companc (Molinos Río de la Plata), la familia Rey (Pluspetrol), Isela Costantini (Grupo ST), Rubén Cherñajovsky (Newsan), Alfredo Coto, Marcelo Mindlin (Pampa Energía), Eduardo Eurnekian (Corporación América), Marcos Galperin (Mercado Libre) y los hermanos Roemmers son solo algunos de los nombres que figuran en la lista de compradores.

No obstante, los grupos extranjeros representan aún la mayoría de las transacciones (51% del volumen total). Las salidas continuaron, pero en menor medida: al menos 12 multinacionales (respecto de las 17 en 2023) vendieron toda o una parte de su operación en el país.

A la hora de analizar el ticket involucrado, el estudio exhibió que las cifras aumentaron. Si bien el tamaño de las transacciones fue en su mayoría menor a US$20 millones -en línea con un mercado de M&A que en general tiene un foco en deals del tipo small & middle market-, hubo un incremento de las transacciones grandes. Se registraron dos con montos de entre US$500 y US$1000 millones y tres transacciones por montos superiores a US$1000 millones.

Para el año que se inicia, desde la firma vaticinan un ciclo alcista para M&A, en donde la normalización económica -baja de riesgo país, políticas market friendly, privatizaciones y crecimiento económico, entre otros factores- será el factor determinante. “Vemos que en 2025 y 2026 se abre una ventana para un mayor flujo de transacciones. Es un buen momento para salir a vender una empresa o para buscar socios y/o capital”, remarcó Juan Tripier, director de la práctica de Deals en PwC Argentina.

Los sectores ganadores

De acuerdo con el estudio, el sector de Energía & Recursos dominó nuevamente el mercado con el 30% de la cantidad de deals y más del 70% del valor operado. Según el desglose, Minería fue el subsector más activo (17 operaciones), mayormente en litio, pero también en cobre, oro, plata y uranio. Le siguió Oil & Gas (13), donde la mayor actividad fue en Upstream. Finalmente, el sector Eléctrico tuvo solo una operación en Renovables. “La reestructuración a nivel de tarifas que está teniendo el sector, seguramente impulsará más transacciones en los próximos años”, consideraron.

En Trade Marketing Technologies, el estudio reportó un leve repunte (22 deals) pero está lejos del pico alcanzado en 2022 (30). Hubo 10 transacciones en Servicios de IT-Software, cuatro en Telecom, tres en Marketing Digital, dos en Gaming, dos en Medios, y una en Internet, correspondiente al deal de Despegar.

En paralelo, la industria de Alimentos & Agro registró en total 14 transacciones; mientras que la de Servicios Financieros, nueve transacciones, relacionadas a los segmentos de Banca/Financieras, Seguros, Bursátil-Bolsa, Banca de Inversión y Transporte de Caudales. “A partir de los cambios a nivel monetario en la economía y una mayor disponibilidad y mejores condiciones para el crédito, este es un sector que esperamos que sea bastante dinámico en el próximo tiempo”, explicaron desde PwC.

Por su parte, el sector Pharma & Salud anotó nueve transacciones, dando lugar a lo que catalogaron como “un año con mucha actividad para la industria”. Estos se dieron en los segmentos de Laboratorios y Medicamentos (cuatro), Clínicas (dos), Cadenas de Farmacias (uno), Obra Sociales (uno), y Salud Animal (uno).

La nómina de transacciones se completa con siete relacionadas a la Construcción, que se dieron curso más allá de las complejidades del año para el sector

Una por una, las transacciones destacadas

- Exxon Mobil concretó vendió dos áreas no convencionales en Vaca Muerta. La primera tuvo como contraparte a Pluspetrol, por u monto estimado en más de US$1700 millones, mientras que la segunda tuvo como comprador a YPF.

- Este año, también YPF se desprendió de áreas de pozos maduros. La empresa registró al menos seis transacciones, en donde los compradores fueron el Grupo Perez Companc, Quintana E&P, Compañía TSB, Bentia Energía – Ingeniería Sima, Velitec, y PCR.

- El grupo francés Eramet adquirió el 49,9% que le faltaba en el proyecto minero de litio Centenario, al grupo chino Tsingshan Group, por US$699 millones. En paralelo, el gigante Rio Tinto adquirió Arcadium Lithium por US$6.700 millones.

- Prosus, una de las compañías de inversión en tecnología más grandes a nivel mundial, adquirió el unicornio argentino Despegar. La transacción fue fijada en torno de US$1700 millones.

- HSBC vendió sus negocios en Argentina a Grupo Financiero Galicia por US$550 millones. Esto incluyó las operaciones de HSBC de banca, asset management y seguros.

- Newsan adquirió las operaciones en el país de la estadounidense P&G. La transacción incluyó la planta de producción en Villa Mercedes, las oficinas y la licencia de marcas, como Gillete, Pantene, Head & Shoulders, Vick, Pampers y Always.

- El laboratorio Roemmers adquirió una participación minoritaria del nacional Tuteur; y la marca Átomo Desinflamante al laboratorio IMVI.